肝臓移植手術を受けて身体障害者手帳1級持ち(2010年~)

私自身も肝臓の移植を行っていて身体障害者手帳を持っているので、所得税や住民税の控除を受けています。

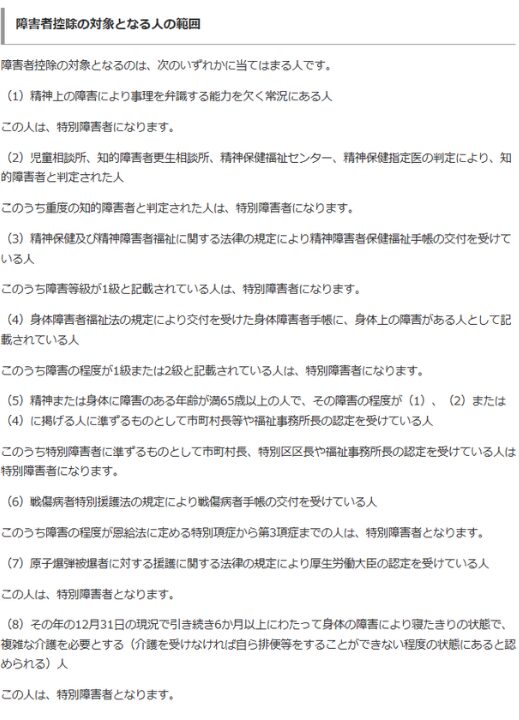

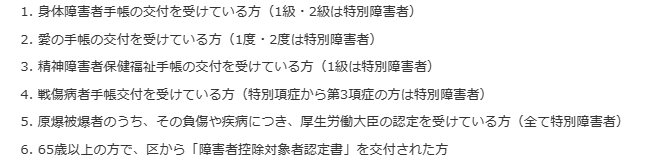

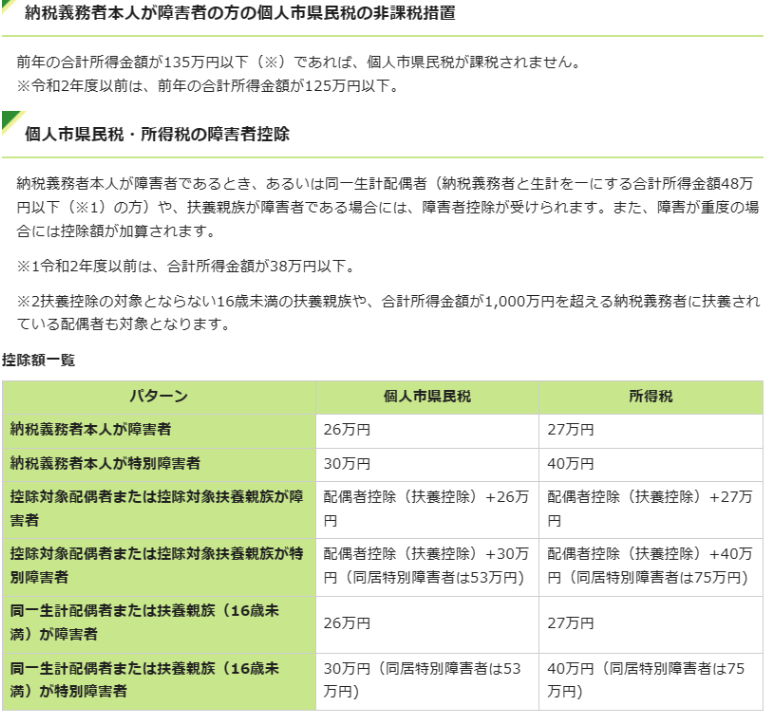

税金の控除額は障害の種類、程度などによって異なります。

参照ページ↓ https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1160.htm

上の画像の表現を要約

参照ページ↓ https://www.city.suginami.tokyo.jp/normalife/1017671/zeikin/1008493.html

スポンサーリンク

所得税と住民税

参照ページ↓

https://www.city.sendai.jp/shiminze-kikaku/kurashi/tetsuzuki/zekin/kojin/shogaisha.html

住民税は通常の障害者が納税義務者の場合には26万円の控除、特別障害者の場合は30万円控除になります。

所得税は通常の障害者が納税義務者の場合には27万円の控除、特別障害者の場合は40万円控除になります。

個人事業税

参照ページ↓ https://www.city.suginami.tokyo.jp/normalife/1017671/zeikin/1008501.html

個人事業税の対象となる前年の所得金額が370万円以下の場合に、障害者本人か障害者を扶養している方が対象です。

通常の障害者は5000円、特別障害者は10000円を税額から減免、障害者を扶養している方は通常の障害者1人につき5000円、特別障害者1人につき10000円が税額から減免されます。

スポンサーリンク

心身障害者扶養共済制度に基づく給付金の非課税

参照ページ↓ https://www.nta.go.jp/publication/pamph/koho/kurashi/html/03_2.htm

心身障害者扶養共済制度は障害者の保護者が毎日掛金を納めることで、保護者がなくなった時などに、障害者に一定額の年金を一生支給する制度です。

参照ページ↓ https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000195619.html

脱退一時金を除く心身障害者扶養共済制度の給付金については所得税はかかりません。

また、給付金を受ける権利を相続や贈与で取得しても相続税や贈与税はかかりません。

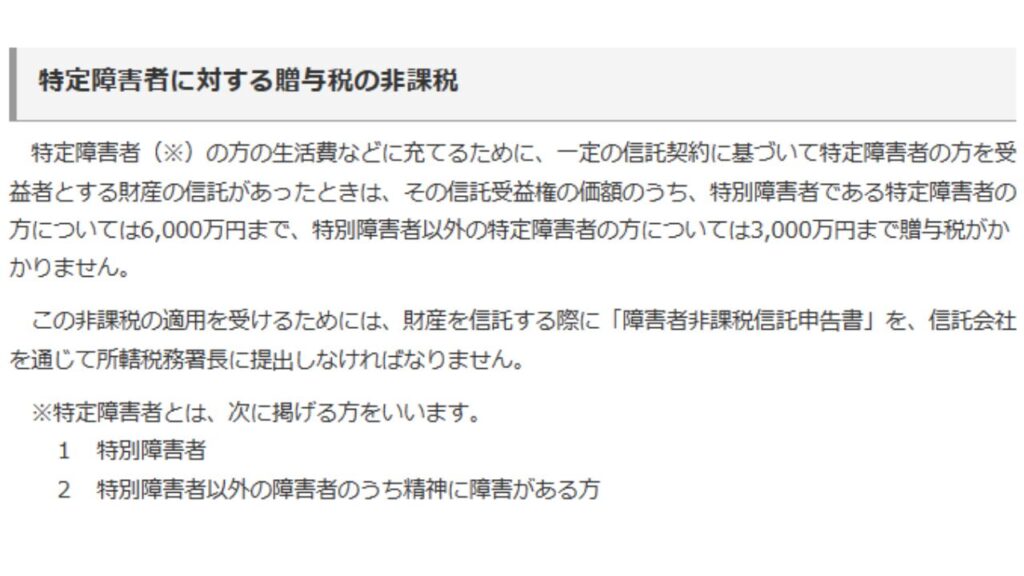

贈与税

参照ページ↓

特別障害者や特別障害者以外の精神に障害がある方は贈与税が非課税になります。

特別障害者の場合は贈与された財産が6000万円まで、特別障害者以外の精神に障害がある方は3000万円まで贈与税がかかりません。

スポンサーリンク

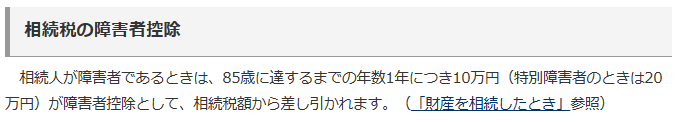

相続税

参照ページ↓ https://www.nta.go.jp/publication/pamph/koho/kurashi/html/03_2.htm

相続する人が通常の障害者の場合、85歳に達するまでの年数1年につき10万、特別障害者の場合は20万円控除されます。

例えば、特別障害者が40歳で相続を開始した場合は、

85歳-40歳=45年

45年×20万円=900万円

900万円が控除されます。

少額貯蓄の利子等の非課税

参照ページ↓ https://www.nta.go.jp/publication/pamph/koho/kurashi/html/03_2.htm

350万円を限度として利子国債、公募地方債、銀行の預貯金、貸付信託、公社債、公社債投資信託などの利子等は非課税になります。

自動車税

参照ページ↓ https://www.tax.metro.tokyo.lg.jp/kazei/info/car-genmen.html https://www.mhlw.go.jp/web/t_doc?dataId=00ta8670&dataType=1&pageNo=1

障害者本人が運転する車だけでなく、同一生計者が運転する場合や常に介護者が運転する場合も原則全額減免になります。

スポンサーリンク